اخبار، تحلیل بازار سرمایه

چرا طلا و نقره محافظ پول در برابر تورم هستند؟

زمانی که تورم آمریکا در سالهای ۲۰۲۲ و ۲۰۲۳ بیداد میکرد، مفسران مالی جهان این نظر را داشتند طلا و نقره دیگر یک پوشش تورمی معتبر نیست، این نظرات بیش از شش ماه به طول نکشید.

در واقع، قیمت طلا و نقره ممکن است در کوتاه مدت (کمتر از یک سال) نوسان داشته باشد و نتواند همگام با افزایش نرخ ها در این دوره از تورم باشد. با این حال، دادهها در بلندمدت(بیش از یک سال) نشان میدهند که طلا یک محافظ خوب در برابر تورم است.

قیمت طلا و نقره در مقابل تورم جهانی

اصطلاح “تورم” معمولاً برای اشاره به افزایش قیمت ها که توسط شاخص قیمت مصرف کننده (CPI) اندازه گیری می شود، استفاده می شود.

با این حال، این تعریف از نظر فنی درست نیست.

تعریف اقتصادی «تورم» نرخ افزایش عرضه پول بیش از نرخ افزایش تولید ثروت اقتصادی است.

به قول معروف میلتون فریدمن:

تورم همیشه و در همه جا یک پدیده پولی است… تنها با افزایش سریعتر مقدار پول نسبت به تولید میتوان تورم تولید کرد.

بنابراین تورم قیمت ناشی از تورم عرضه پول است.

ما در برحه تاریخ اخیر شاهد خلق پول در سراسر جهان زیاد بوده ایم. بانکهای مرکزی از زمان بحران سال ۲۰۰۸ به چاپخانهها متکی بودهاند. آنها مجدداً از طریق همهگیری کرونا، خلق پول را سرعت بخشیده اند. آنها این کار را انجام دادند تا پول نقد را در جیب مردم بگذارند و دولت ها را به دلیل فروپاشی پایه های مالیاتی شان نجات دهند.

این موضوع همیشه در نهایت منجر به تورم می شود و مفهوم پشت آن بسیار ساده است. هنگامی که عرضه پول سریعتر از تولید ثروت افزایش می یابد، واحدهای ارزی بیشتری نسبت به عرضه «واحدهای ثروت» به وجود می آید.

وقتی این اتفاق می افتد، قانون عرضه و تقاضا اعمال می شود. این امر حکم می کند که قیمت واحدهای ثروت افزایش یابد.

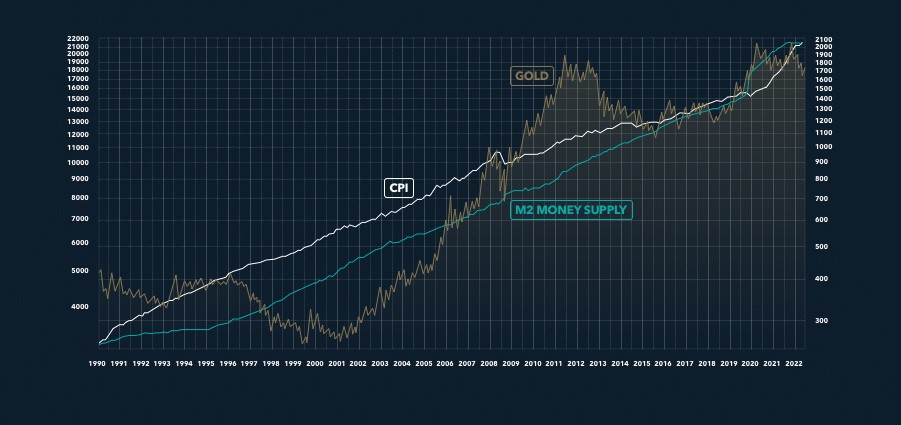

بیایید نگاهی به داده ها بیندازیم. نمودار زیر قیمت طلا را در مقابل CPI و عرضه پول M2 به سال ۱۹۹۰ نشان می دهد:

طلا و نقره چگونه در برابر تورم از پول ما محافظت می کنند؟

همانطور که از نمودار بالا می بینیم، طلا یک محافظ در برابر تورم قیمت و تورم عرضه پول است.

طلا از هر دو شاخص تورم در سالهای ۱۹۹۶ تا ۲۰۰۱ عملکرد ضعیفی داشت، اما این دوره زمانی نقطه اوج بازار نزولی طلا بود که در سال ۱۹۸۰ آغاز شد. بین سالهای ۲۰۰۱ و اواخر سال ۲۰۱۱، طلا با تورم و حتی بیشتر از آن همگام بود. از سال ۲۰۱۶، طلا به عنوان محافظ تورم عملکرد چشمگیری داشته است.

قیمت نقره نیز همانند طلا رشد کرده ولی به دلیل تقاضای صنعتی آن این رشد گاها به مراتب بیشتر بوده است.

رویترز مطالعهای توسط شورای جهانی طلا در سال ۲۰۲۱ منتشر کرد که طلا و نقره را به عنوان محافظی در برابر تورم نگاه میکرد تیتر آن این موضوع بود: «طلا یک محافظ بلندمدت اثبات شده در برابر تورم است، اما عملکرد آن در کوتاهمدت کمتر متقاعدکننده است.»

به عبارت دیگر، به دلیل ویژگی نوسان قیمت کالاها، طلا ممکن است در کوتاه مدت یک پوشش کامل در برابر تورم نباشد. با این حال، به خوبی به عنوان یک محافظ بلندمدت در برابر تورم قیمت ناشی از کاهش ارزش ارزهای فیات ناشی از چاپ پول عمل می کند.

نمودار بالا که توسط شورای جهانی طلا تهیه شده است، نرخ رشد مرکب سالانه (CAGR) طلا، عرضه پول M2 ایالات متحده و CPI ایالات متحده را نشان می دهد که به سال ۱۹۷۱ باز می گردد، جایی که تمام داده ها در سه ماهه اول ۱۹۷۱ به ۱۰۰ نمایه می شوند.

همانطور که می بینیم، دوره کوتاهی در اواخر دهه ۱۹۹۰ تا سال ۲۰۰۱ وجود داشت که طلا به عنوان محافظ تورم عمل نکرد. با این حال، در کل سری دادهها، طلا از تورم هم از نظر پولی و هم از نظر قیمتی پیشی گرفت.

چرا طلا و نقره محافظ تورم است؟

سرمایه گذاری در طلا در زمان تورم و شرایط نامطمئن اقتصادی از ارزش پرتفوی شما محافظت می کند. اما هیچ توضیح علمی اثبات شده ای برای این موضوع فراتر از مشاهدات داده های آماری واقعی وجود ندارد.

در باره نقره که رشد قیمت آن همبستگی بسیار بالایی با طلا دارد، همیچنین تقاضا صنعتی نقره علارغم تورم سبب رشد قیمت نقره می گردد.

در دوره های زمانی بسیار طولانی – مانند قرن ها – افزایش عرضه سالانه طلا تقریباً برابر با رشد بلندمدت تولید اقتصاد جهانی است. نشان داده شد که هر دو سالانه تقریباً ۳٪ افزایش مییابند (در طول دههها و قرنها “هموار شده”).

انتشار ارز در واحدهای مختلف ارزش استفاده از طلا را به عنوان دارایی ذخیره در برابر انتشار آن ارز امکان پذیر می کند و امکان تعویض طلا را فراهم می کند – رشد عرضه ارز (پول) را به مقدار طلای تولید شده محدود می کند. سپس میتوان از آن برای حمایت از محدودیتهای ارزی از توانایی بانکهای مرکزی و دولتها برای «عرضه بیش از حد» ارز استفاده کرد.

تورم و طلا از زمان لغو استاندارد طلا

با این حال، از سال ۱۹۷۱، زمانی که پشتوانه طلای دلار آمریکا به عنوان ارز ذخیره جهانی به طور کامل حذف شد، هیچ محدودیت واقعی برای ایجاد ارز وجود نداشته است. از سال ۱۹۷۱، دورههای تورم قیمتها مشکلساز شدهاند، و در آن دورههایی است که قیمت طلا نه تنها به عنوان محافظ تورم عمل میکرد، بلکه از نرخ تورم نیز بهتر بود.

آیا طلا بر تورم غلبه می کند؟

بسیاری بر این باورند که طلا در دوران تورم و شرایط نامطمئن اقتصادی سرمایه گذاری خوبی است. شواهد به طور قاطع طرف آنها است.

تاریخ نشان میدهد که وقتی ارزهای فیات تورم را تجربه میکنند، تورم طلا به دنبال آن میآید که اغلب به مرتبههایی بزرگتر از تورم ارز میرسد.

برای نشان دادن این ویژگی رابطه بین تورم و طلا می توانیم به آمار نگاه کنیم. یک دلار در پول سال ۱۹۷۱ برابر با ۷.۵۲ دلار در سال ۲۰۲۳ است. یک اونس طلا در سال ۱۹۷۱ ۳۴ دلار بود و امروز، حدود ۲۴۶۸ دلار در هر اونس است . اگر ارزش طلا با نرخ تورم تجربه شده توسط دلار افزایش یافته بود ، امروز یک اونس طلا ۲۵۵.۸۵ دلار ارزش داشت.

با توجه به اینکه طلا یک راه ایده آل برای جبران افزایش نرخ تورم و ایجاد ثبات در یک سبد است، سرمایه گذاری در محصولات طلای مناسب قبل از اینکه به دنبال محافظت در برابر تورم باشید، یک ملاحظات ضروری است.

راه های مختلفی برای دسترسی به طلا و نقره به عنوان یک سرمایه گذاری و پوشش در برابر تورم وجود دارد، از جمله خرید شمش نقره و طلای فیزیکی یا سرمایه گذاری در دارایی های دیجیتال با پشتوانه طلا و نقره